Hızlı Oran Tanımı

Asit testi oranı olarak da bilinen hızlı oran , şirketin kısa vadeli borçlarını en likit varlıklar yardımıyla geri ödeme kabiliyetini ölçer ve toplam nakit ve muadilleri, alacak hesapları ve şirketin pazarlanabilir yatırımları toplanarak hesaplanır. ve sonra toplam cari borçlarına bölerek.

Formülden envanterin yasaklanması nedeniyle, bu oran bir şirketin anlık yükümlülüklerini ödeyebilme kabiliyetinin mevcut oranından daha iyi bir işarettir. Asit test oranı veya sıvı oranı olarak da bilinir.

Hızlı oran Formülü = Hızlı varlıklar / Hızlı Yükümlülükler. = (Nakit ve Nakit Benzerleri + Alacaklar) / (Cari borçlar - Banka kredili mevduat)

1: 1 oranı, oldukça yüksek bir çözücü pozisyonunu gösterir. Bu oran, likidite analizinde cari orana ek olarak hizmet eder.

P & G'nin cari oranı 2016'da 1.098x ile sağlıklı; ancak hızlı oranı 0,576x'tir. Bu, önemli miktarda P&G cari varlığının, Envanter veya önceden ödenmiş giderler gibi daha az likit varlıklarda sıkıştığı anlamına gelir.

Hızlı Oranın Önemi

Bu oran, karar verme için en önemli araçlardan biridir. Şirketin hızlı yükümlülüklerini çok kısa bir bildirim süresi içinde yerine getirme kabiliyetini önizler.

- Bu oran, her zaman likit olarak alınması gerekmeyen hesaplamadan kapanış stokunu ortadan kaldırarak şirketin likidite pozisyonunun daha uygun bir profilini verir.

- Kapanış stoku, cari varlıklardan ve banka kredili mevduatları ayrıldığından ve nakit krediler, genellikle stok kapatılarak teminat altına alındığından cari yükümlülüklerden elimine edildiğinden, şirketin likidite pozisyonunu sağlamada rasyosu daha değerli hazırlamaktadır.

- Kapanış stoğunun değerlendirilmesi hassas olabilir ve her zaman satılabilir değerde olmayabilir. Bu nedenle, kapanış stoğunun değerlemesi için bir gereklilik olmadığından, hızlı oran bozulmaz.

- Kapanış stoku çok mevsimlik olabilir ve bir yıllık dönem boyunca miktar olarak değişebilir. Sanırım likidite durumu çökebilir veya yükselebilir. Kapanış stokunu hesaplamadan göz ardı ederek, oran bu sorunu ortadan kaldırır.

- Genellikle çok yüksek bir kapanış stoğuna sahip olabilen batmakta olan bir endüstride, bu oran, kapanış stoğu da dahil olmak üzere şirketin mevcut orana karşı daha gerçekçi geri ödeme kabiliyeti sağlamasına yardımcı olacaktır.

- Büyük envanter tabanı nedeniyle, cari oran kullanılırsa bir şirketin kısa vadeli finansal gücü fazla gösterilebilir. Bu oran kullanılarak, bu durumun üstesinden gelinebilir ve hizmetleri mevcut oranın yansıttığı kadar basit olmayabilecek ek kredi almalarını sınırlandıracaktır.

Yorumlama Hızlı Oran

- Bir kuruluşun ödeme gücünün bir işaretidir ve belirli bir süre boyunca ve ayrıca şirketin kontrol ettiği sektörün koşullarında analiz edilmelidir.

- Temel olarak, şirketler, diğer hususların yanı sıra, belirli bir iş sektöründeki değişkenler göz önüne alındığında, likidite riskine karşı yeterli kaldıracı koruyan bu oranı korumaya devam etmeye odaklanmalıdır.

- İş ortamı ne kadar belirsiz olursa, şirketlerin daha yüksek hızlı oranları tutma olasılığı o kadar artar. Tersine, nakit akışlarının sabit ve öngörülebilir olduğu durumlarda, şirketler hızlı oranı nispeten daha düşük seviyelerde tutmaya davet edeceklerdir. Her halükarda şirketler, düşük orandan kaynaklanan likidite riski ile yüksek orandan kaynaklanan kayıp riski arasında doğru dengeyi sağlamalıdır.

- Sektör ortalamasından daha yüksek bir asit oranı, şirketin işletmenin işletme sermayesine çok fazla kaynak yatırdığı ve bu da başka yerlerde daha karlı bir şekilde kullanılabileceği konusunda tavsiye edilebilir.

- Bir şirketin fazladan ek nakdi varsa, fazla fonları yeni girişimlere yatırmayı düşünebilir. Şirketin yatırım tercihlerinin kalmaması durumunda, fazla fonların artırılmış temettü ödemeleri şeklinde hissedarlara iade edilmesi tavsiye edilebilir.

- Sektör ortalamasının altında olan Asit Test Oranı, şirketin sıvı kaynakları için uygun bir kalkan sağlamayarak yüksek miktarda risk aldığını gösterebilir. Aksi takdirde, bir firma rakiplerinden daha iyi kredi koşulları nedeniyle daha düşük bir orana sahip olabilir.

- Asit oranını çeşitli dönemlerde yorumlarken ve analiz ederken, mevsimlik işletmelerin faaliyetlerin gayri meşru akışına yol açtığı için yılın belirli zamanlarında oranın geleneksel olarak daha yüksek veya daha düşük olmasına neden olabilecek bazı endüstrilerdeki mevsimsel değişiklikleri hesaba katmak gerekir. zaman içinde değişen seviyeler cari varlıklar ve borçlar.

Hızlı Oran Analizi

Aşağıda, hızlı oranın hesaplanmasının ve yorumlanmasının sağlandığı resim bulunmaktadır.

örnek 1

Aşağıdakiler, büyük ölçekli bir sanayi şirketinde denetlenen kayıtlardan elde edilen bilgilerdir. ($ Cinsinden tutar)

| Ayrıntılar | 2011 | 2012 | 2013 | 2014 | 2015 |

| Mevcut varlıklar | 1.10.000 | 90.000 | 80.000 | 75.000 | 65.000 |

| Envanter | 8.000 | 12.000 | 8.000 | 5.000 | 5.000 |

| Mevcut Borçlar | 66.000 | 70.000 | 82.000 | 1.00.000 | 1.00.000 |

| Banka kredili mevduat | 6.000 | 5.000 | 2.000 | 0 | 0 |

Dönen Varlıklar = Nakit ve Nakit Benzerleri + Alacaklar + Envanter olduğunu varsayalım. Dönen Varlıklar içerisinde yer alan başka kalem bulunmamaktadır.

Hızlı oranı hesaplamanız ve şirketin kısa vadeli likiditesini ve ödeme gücünü değerlendirmek için oranın eğilimini analiz etmeniz gerekir.

Örnek 1'in cevabı.

Gelecek yıllar için firmanın hızlı oranının hesaplanması:

($ Cinsinden tutar)

| Ayrıntılar | 2011 | 2012 | 2013 | 2014 | 2015 |

| Dönen varlıklar (A) | 1.10.000 | 90.000 | 80.000 | 75.000 | 65.000 |

| Eksi: Envanter (B) | 8.000 | 12.000 | 8.000 | 5.000 | 5.000 |

| Hızlı Varlıklar (C) = (A - B) | 1.02.000 | 78.000 | 72.000 | 70.000 | 60.000 |

| Cari Yükümlülükler (D) | 66.000 | 70.000 | 82.000 | 80.000 | 80.000 |

| Eksi: Banka kredili mevduat (E) | 6.000 | 5.000 | 2.000 | 0 | 0 |

| Hızlı Yükümlülükler (F) = (D - E) | 60.000 | 65.000 | 80.000 | 80.000 | 80.000 |

| Hızlı Oran = (C) / (F) | 1.7 | 1.2 | 0.9 | 0.875 | 0.75 |

Yukarıda hesaplanan verilerden, hızlı oranın 2011'de 1,7'den 2015'te 0,6'ya düştüğünü analiz ettik. Bu, mevcut varlıkların çoğunun belirli bir süre boyunca stoklarda kilitlendiği anlamına gelmelidir. İdeal standart hızlı oran 1: 1'dir. Bu, şirketin anlık cari yükümlülüklerini karşılayacak durumda olmadığı anlamına gelir; teknik ödeme gücüne yol açabilir. Bu nedenle, envantere yatırımı azaltmak ve oranın 1: 1 seviyesinin üzerinde olduğunu görmek için adımlar atılmalıdır.

İdeal standart oran 1: 1'dir. Bu, şirketin anlık cari yükümlülüklerini karşılayacak durumda olmadığı anlamına gelir; teknik ödeme gücüne yol açabilir. Bu nedenle, envantere yatırımı azaltmak ve oranın 1: 1 seviyesinin üzerinde olduğunu görmek için adımlar atılmalıdır.

Örnek 2

XYZ Limited size 31 biten yıl için aşağıdaki bilgileri sağlar st 2015 Mart.

- İşletme Sermayesi = 45.000 $

- Mevcut oran = 2,5 Envanter = 40.000 ABD doları

Hızlı bir oran hesaplamanız ve yorumlamanız gerekir.

Örnek 2'nin Cevabı

- Dönen varlıkların ve kısa vadeli borçların hesaplanması

Verilen işletme sermayesi 45.000 $

Mevcut oran = 2.5

= Dönen varlıklar / Kısa vadeli borçlar = 2,5 = Dönen varlıklar = 2,5 * Dönen Borçlar

Yani, işletme sermayesi = Cari Varlıklar - Cari Borçlar

= 45.000 = 2.5 Cari Borçlar - cari borçlar

= 1.5 * cari borçlar = 45.000

= cari borçlar = 45.000 / 1.5 = 30.000

Bu nedenle, dönen varlıklar = 2,5 * kısa vadeli borçlar = 2,5 * 30,000 = 75,000

Dolayısıyla, cari varlıklar ve cari borçlar sırasıyla 75.000 $ ve 30.000 $ 'dır.

- Asit testi oranının hesaplanması

Verilen Envanter = 40.000 ABD Doları

Mevcut varlıklar = 75.000 $

Yani, Hızlı varlıklar = Mevcut varlıklar - Envanter = 75.000 - 40.000 $ = 35.000 $

Mevcut banka kredili mevduat olmadığından, Cari borçlar Hızlı borçlar olarak kabul edilecektir.

Yani, Hızlı borçlar = 30.000 $

Bu nedenle,

Oran = Hızlı varlıklar / Hızlı borçlar

= 35.000 / 30.000

= 1.167

Hesaplanan asit testi oranı 1.167 ideal oran olan 1'den fazla olduğu için firmanın hızlı varlıklar ile yükümlülüğünü daha iyi karşılayabildiğini göstermektedir.

Colgate Örneği

Şimdi Colgate'deki hesaplamalara bakalım.

Colgate oranı nispeten sağlıklıdır (0,56x - 0,73x arasında). Bu asit testi bize, şirketin Alacaklar ve Nakit ve Nakit Benzerlerini kullanarak kısa vadeli borçlarını ödeyebilme kabiliyetini göstermektedir.

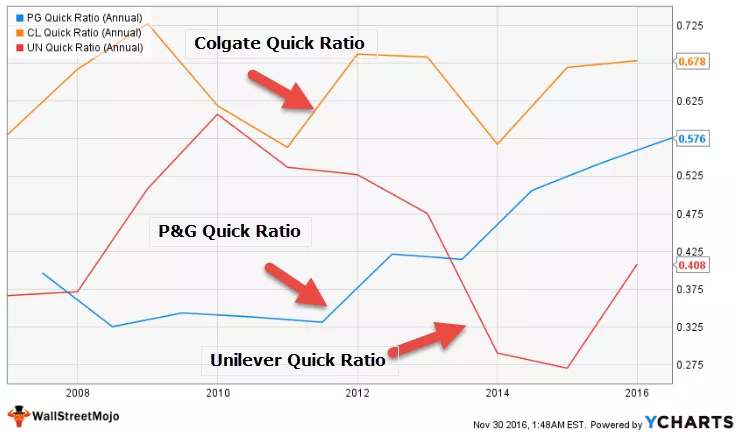

Aşağıda, Colgate'in P&G ve Unilever

kaynağına oranının hızlı bir karşılaştırması bulunmaktadır : ycharts Eşleri ile

kaynağına oranının hızlı bir karşılaştırması bulunmaktadır : ycharts Eşleri ilekarşılaştırıldığında Colgate'in çok sağlıklı bir oranı vardır.

Unilever'in Hızlı Oranı son 5-6 yıldır düşerken, P&G oranının Colgate'inkinden çok daha düşük olduğunu da not ediyoruz.

Microsoft Örneği

Aşağıdaki grafikte belirtildiği gibi, Microsoft'un Nakit Oranı düşük 0.110x'tir. Bununla birlikte, hızlı oranı devasa bir 2.216x'tir.

kaynak: ycharts

Microsoft Hızlı Oran, öncelikle 106,73 milyar dolarlık kısa vadeli yatırımlar nedeniyle oldukça yüksek! Bu, Microsoft'u likidite / Ödeme gücü açısından çok rahat bir konuma getirir.

kaynak: Microsoft SEC Dosyalama

Hızlı Oran Videosu

Sonuç

Burada not ettiğimiz gibi, cari varlıklar büyük miktarda envanter içerebilir ve peşin ödenen giderler likit olmayabilir. Bu nedenle, envanter de dahil olmak üzere, bu tür kalemler cari oranı anlık likidite açısından çarpıtacaktır. Hızlı Oran, envanteri hesaba katmayarak bu sorunu çözer. Yalnızca nakit ve nakit benzerleri ve alacaklar dahil en likit varlıkları dikkate alır. Sektör ortalamasından daha yüksek bir oran, şirketin kaynaklarının çoğunu işletmenin işletme sermayesine çok fazla yatırdığı anlamına gelebilir ve bu başka yerlerde daha karlı olabilir. Bununla birlikte, hızlı oran sektör ortalamasının altında ise, şirketin yüksek miktarda risk aldığını ve yeterli likidite sağlamadığını gösterir.

İlgili Makaleler

- Finansal Borç Oranları

- Çalışma Sermayesi Oranı nedir?

- PE Oranı Anlamı

- Fiyatın Defter Değeri Oranı