Kazanç Getiri Tanımı

Kazanç Getirisi, yatırımcının şirkete yatırılan her dolar için ne kadar kazanacağını anlamasına yardımcı olur ve bu nedenle hisse başına kazancın hisse başına hisse senedi fiyatına bölünmesiyle hesaplanır. Bu oran, bir yatırımcının iki veya daha fazla şirket arasında veya hisse yatırımları ile risksiz teminat yatırımı arasında karşılaştırma yapmasına yardımcı olur, yani daha yüksek getiriye sahip olan şirket, yatırılan her dolar için daha yüksek kazanç sağladığından daha iyi performans gösterecektir.

Kazanç Getirisi Formülleri

İki formül aşağıdadır -

Kazanç Getiri Formülü = Hisse Başına Kazanç / Hisse Başına Hisse Fiyatı * 100Burada, şirketin hisse başına 12 aylık kazancını alıp, hisse senedi başına piyasa fiyatına bölerek karşılaştırmayı yapmak için yüzde olarak temsil ediyoruz.

Kazanç Getiri Formülü = 1 / Fiyat Kazanımı * 100P / E'nin tersi olduğunu bildiğimiz için, yukarıdaki formülü kullanarak onu hesaplayabilir ve karşılaştırma yapmak için yüzde olarak temsil edebiliriz.

Yatırımcılar tarafından Kazanç Getirisi nasıl kullanılır?

Neredeyse risksiz yatırımlar olan bir Hazine bonosu veya sabit bir mevduata yapılan yatırıma karşı hisse senedi yatırımı düşünün. Dolayısıyla, hisse senedine yapılan bir yatırımın kazanç getirisi hazine bonosu / Sabit mevduattan yüksekse, hisse senetlerine yatırım yaparken risk aldığımız için ancak o zaman hisse senedine yatırım yapmak mantıklı olacaktır.

10 yıllık hazine bonosunun Kazanç getirisi% 4,5, yani yatırılan her dolar için% 4,5 kazanıyoruz ve A Şirketinin hissesinin getirisi% 8,28, yani yatırılan her dolar için% 8,28 kazanıyoruz. Bu da açıkça gösteriyor ki, hazine bonosu yerine hisse senedine yatırım yaparak aldığımız ek risk, ek getiri sağlıyor. Risksiz menkul kıymetin getirisi, hisse senedine eşit veya daha fazla ise, hisse senedinin aşırı değerli olduğunu söyleyebiliriz. Böyle bir durumda açıkça görebileceğimiz gibi, daha riskli bir yatırım yapmanın hiçbir ek faydası yoktur.

Örnekler

Şimdi, bazı basit ve pratik örnekler yardımıyla kavramı anlayalım.

Örnek 1

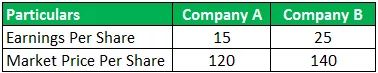

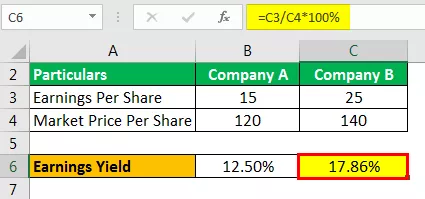

A INC şirketi ve B şirketi için bize sağlanan bilgiler aşağıdadır.

Çözüm

A Şirketi için hesaplama

- = 15/120 *% 100

- =% 12.50

B Şirketi için hesaplama

- = 25/140 *% 100

- =% 17,86

Burada, B şirketinin kazanç getirisinin A şirketinden daha yüksek olduğunu görebildiğimiz gibi, yani B şirketine yatırılan her dolar için, A şirketindeki sadece% 12.50'ye kıyasla% 17.86 kazanacağız. B şirketi daha iyi.

Örnek 2

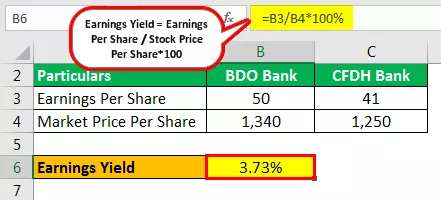

Bay A hisse senedinin yapacağı yatırımı olduğu ve bunlardan 2 opsiyonu olduğu ve bize aşağıdaki detayları sağladığı verildi.

- BDO Bank şu anda hisse başına 1340 $ 'dan işlem görüyor ve hisse başına kazanç 50 $' dır.

- CFDH Bank şu anda hisse başına 1250 $ 'dan işlem görüyor ve hisse başına kazancı 41 $' dır, bu bankalardan hangisini kazancını en üst düzeye çıkarmak için seçmelidir.

Çözüm

BDO Bank için hesaplama

- = 50/1340 *% 100

- =% 3,73

CFDH Bank için hesaplama

- = 41/1250 *% 100

- =% 3,28

Bunu hesapladıktan sonra, BDO bankasının yatırılan her dolar için% 3.73 kazandığını ve CFDH Bank'ın yatırılan her dolar için% 3.28 kazandığını anlayabiliriz. Bu nedenle, getirileri maksimize etmek için Bay A'nın BDO Bank'a yatırım yapması gerektiği açıktır.

Kazanç Getirisi ile Temettü Getirisi Arasındaki Fark

Kazanç ve Temettü Getirisi arasındaki belirli farklılıklar aşağıdadır.

- Kazanç getirisinin şirkete yatırılan her dolar için getiri yüzdesini sağladığını bildiğimiz gibi, temettü getirisi de aynı şekilde bir şirketin her yatırımı için ödediği temettü miktarını sağlar.

- Temettü getirisi, temettü ödeyen şirketler için yatırım kararları vermek için kullanılır.

- Temettü getirisi sadece temettü ödeyen şirketlerde kullanılabilirken, tüm şirketlerin hisse başına kazançlarını bildirmeleri gerektiğinden böyle bir kısıtlama yoktur.

- Hisse senedi, tahvil, sabit mevduat, hazine bonosu vb. İçin karşılaştırma yöntemi olarak kullanılabilirken, temettü getirisi hisse senedi dışındaki araçları karşılaştıramaz.

Önem

- Hem getiri oranını bilmek hem de değerleme amacıyla kullanılır. Bunu bir değerleme olarak düşünebiliriz çünkü burada kazancı hissenin piyasa değerine bölüyoruz.

- Hisse senedini ve Hazine Bonolarını, Sabit Mevduatları ve diğer risksiz menkul kıymetleri karşılaştırmak için bir araç görevi görür ve hissenin değerinin düşük mü yoksa aşırı değerli mi olduğunu anlamak için.

- Karşılaştırma ve karar vermeyi basitleştiren yatırımdan elde edilen dolar başına kazanç hakkında bilgi sağlar.

Sonuç

Kavramı anladıktan sonra, paydaşların yatırılan her bir doların getirisini anlamalarına ve risksiz güvenlik (hazine bonosu, altın, sabit depozito) almaya değer olup olmadığı