Özkaynak maliyeti, bir şirketin hissedarlarını şirkete yatırım yapmasını sağlamak ve operasyonların devam etmesini sağlamak için gerektiğinde ek sermaye toplamak için ne kadar getiri üretmesi gerektiğinin bir ölçüsüdür.

Şirketin hisselerine yatırım yapmayı düşünmeden önce bakmanız gereken en önemli özelliklerden biridir. Yukarıdaki grafiğe bakalım. Yandex için Maliyet% 18.70, Facebook'un maliyeti ise% 6.30'dur. Ne anlama geliyor? Bunu nasıl hesaplarsın? Ke'ye bakarken hangi ölçütlere dikkat etmeniz gerekiyor?

Bu yazıda hepsine bakacağız.

- Özkaynak Maliyeti Nedir?

- Özkaynak Maliyeti Formülü - CAPM ve Temettü Iskonto Modeli

- # 1 - Temettü İndirimi Modeli

- # 2- Sermaye Varlığı Fiyatlandırma Modeli (CAPM)

- Yorumlama

- Özkaynak Maliyeti Örneği

- Örnek 1

- Örnek 2

- Örnek - Starbucks

- Sektör Özkaynak Maliyeti

- # 1 - Kamu Hizmetleri Şirketleri

- # 2 - Çelik Sektörü

- 3 - Restoran Sektörü

- # 4 - İnternet ve İçerik

- # 5 - İçecekler

- Sınırlamalar

- Son analizde

Özkaynak Maliyeti Nedir?

Özkaynak maliyeti, yatırımcının diğer uygulanabilir fırsatlara bakmadan önce hisse senedinden talep ettiği getiri oranıdır.

En Önemli - Özkaynak Maliyeti (Ke) Şablonunu İndirin

Excel'de Starbucks Özkaynak Maliyetini (Ke) hesaplamayı öğrenin

Geri dönüp “fırsat maliyeti” kavramına bakarsak, onu daha iyi anlayacağız. Yatırım yapmak için 1000 ABD Doları'nın olduğunu varsayalım! Yani birçok fırsat arıyorsunuz. Ve size göre daha fazla getiri sağlayacak olanı seçersiniz. Şimdi, belirli bir fırsata yatırım yapmaya karar verdiğinizde, diğerlerinden, belki daha karlı fırsatlardan vazgeçersiniz. Diğer alternatiflerin kaybına "fırsat maliyeti" denir.

Ke'ye geri dönelim. Bir yatırımcı olarak, A şirketinden daha iyi getiri elde edemezseniz, devam edip başka şirketlere yatırım yapacaksınız. Ve A şirketi, gerekli getiri oranını artırmak için çaba göstermezlerse fırsat maliyetini üstlenmelidir (ipucu - temettü ödeyin ve hisse fiyatının değer kazanması için çaba gösterin).

Bunu anlamak için bir örnek alalım.

Diyelim ki Bay A, B Şirketine yatırım yapmak istiyor, ancak Bay A nispeten yeni bir yatırımcı olduğu için, ona iyi bir getiri sağlayabilecek düşük riskli bir hisse senedi istiyor. B Şirketinin mevcut hisse senedi fiyatı hisse başına 8 ABD dolarıdır ve Bay A, kendisi için gerekli getiri oranının% 15'ten fazla olmasını beklemektedir. Ve özkaynak maliyetinin hesaplanmasıyla, gerekli bir getiri oranı olarak ne alacağını anlayacaktır. % 15 veya daha fazla alırsa, şirkete yatırım yapacak; ve değilse, başka fırsatlar arayacaktır.

Özkaynak Maliyeti Formülü

Öz sermaye maliyeti iki şekilde hesaplanabilir. Öncelikle yatırımcılar tarafından defalarca kullanılan alışılmış modeli kullanacağız. Ve sonra diğerine bakardık.

# 1 - Özkaynak Maliyeti - Temettü Iskonto Modeli

Bu yüzden Ke'yi şu şekilde hesaplamamız gerekiyor -

Özkaynak Maliyeti = (Gelecek yıl için hisse başına temettü / Hisse Senedinin Cari Piyasa Değeri) + Temettülerin büyüme oranı

Burada hisse başına temettü dikkate alınarak hesaplanır. İşte onu daha iyi anlamak için bir örnek.

Temettü İndirim Modeli hakkında daha fazla bilgi edinin

Bay C, Berry Juice Private Limited'e yatırım yapmak istiyor. Şu anda, Berry Juice Private Limited hisse başına 2 ABD $ temettü olarak ödemeye karar verdi. Hisse senedinin cari piyasa değeri 20 ABD dolarıdır. Ve Bay C, temettüdeki değerlenmenin% 4 civarında olmasını bekliyor (bir önceki yılın verilerine dayanan bir tahmin). Yani, Ke% 14 olacaktır.

Büyüme oranını nasıl hesaplarsınız? Büyüme oranının tahmini olduğunu hatırlamalıyız ve bunu aşağıdaki şekilde hesaplamamız gerekir -

Büyüme Oranı = (1 - Ödeme Oranı) * Özkaynak Getirisi

Ödeme Oranı ve Özkaynak Getirisi Oranı bize sağlanmadıysa, bunu hesaplamamız gerekir.

İşte onları nasıl hesaplayacağınız -

Temettü Ödeme Oranı = Temettü / Net Gelir

Temettü ödemesini bulmak için başka bir oran kullanabiliriz. İşte burada -

Alternatif Temettü Ödeme Oranı = 1 - (Birikmiş Kar Payı / Net Gelir)

Ve ayrıca Özkaynak Getirisi -

Özkaynak Getirisi = Net Gelir / Toplam Özkaynak

Örnek bölümünde, tüm bunların pratik uygulamasını yapacağız.

# 2- Özkaynak Maliyeti - Sermaye Varlığı Fiyatlandırma Modeli (CAPM)

CAPM, iyi işleyen bir piyasada risk ile gerekli getiri arasındaki ilişkiyi nicelleştirir.

İşte referansınız için Özkaynak Maliyeti CAPM formülü.

Özkaynak Maliyeti = Risksiz Getiri Oranı + Beta * (Piyasa Getiri Oranı - Risksiz Getiri Oranı)

- Risksiz Getiri Oranı - Bu, varsayılan riski olmayan, volatilitesi olmayan ve beta sıfır olan bir menkul kıymetin getirisidir. On yıllık bir devlet tahvili genellikle risksiz bir oran olarak alınır

- Beta , genel borsa ile ilişkili olarak bir şirketin hisse fiyatının değişkenliğinin istatistiksel bir ölçü yüzdesidir. Dolayısıyla, şirketin beta düzeyi yüksekse, bu, şirketin daha fazla riske sahip olduğu ve dolayısıyla şirketin yatırımcıları çekmek için daha fazla ödeme yapması gerektiği anlamına gelir. Basitçe söylemek gerekirse, bu daha fazla Ke demektir.

- Risk Primi (Piyasa Getiri Oranı - Risksiz Oran) - Hisse senedi yatırımcılarının, tüm piyasanın oynaklığına uyan bir yatırımın oynaklığını / riskini telafi etmek için risksiz bir oran üzerinden talep ettikleri getiriyi ölçer. Risk primi tahminleri% 4,0 ile% 7,0 arasında değişmektedir

Bunu anlamak için bir örnek alalım. M Şirketi'nin betası 1 ve risksiz getiri% 4 diyelim. Piyasa getiri oranı% 6'dır. Özkaynak maliyetini CAPM modelini kullanarak hesaplamamız gerekiyor.

- M Şirketi, 1 beta değerine sahiptir, bu, M Şirketinin hisselerinin, piyasanın tandemine göre artacağı veya azalacağı anlamına gelir. Bunu sonraki bölümde daha fazla anlayacağız.

- Ke = Risksiz Getiri Oranı + Beta * (Piyasa Getiri Oranı - Risksiz Getiri Oranı)

- Ke = 0,04 + 1 * (0,06 - 0,04) = 0,06 =% 6.

Yorumlama

Ke tam olarak bahsettiğimiz şey değil. Bu şirketin sorumluluğundadır. Yatırımcıların hisse senetlerine piyasa fiyatından yatırım yapmalarını sağlamak için şirketin oluşturması gereken orandır.

Bu nedenle Ke'ye "gerekli getiri oranı" da denir.

Diyelim ki bir yatırımcı olarak, bir şirketin Ke'sinin ne olduğu hakkında hiçbir fikriniz yok! Sen ne yapardın?

Öncelikle, şirketin toplam öz sermayesini bulmanız gerekir. Şirketin bilançosuna bakarsanız, kolayca bulursunuz. O zaman şirketin herhangi bir temettü ödeyip ödemediğini görmeniz gerekir. Emin olmak için nakit akış tablolarını kontrol edebilirsiniz. Temettü ödüyorlarsa, temettü indirimi modelini (yukarıda belirtilen) kullanmanız gerekir ve değilse, devam edip risksiz oranı bulmanız ve sermaye varlık fiyatlandırma modeli (CAPM) kapsamında özkaynak maliyetini hesaplamanız gerekir. ). CAPM altında hesaplamak daha zor bir iştir çünkü regresyon analizi yaparak betayı bulmanız gerekir.

Bu modellerin her ikisi altında bir şirketin Ke'sinin nasıl hesaplanacağına ilişkin örneklere bir göz atalım.

Özkaynak Maliyeti Örneği

Her bir modelden örnekler alacağız ve işlerin nasıl yürüdüğünü anlamaya çalışacağız.

Örnek 1

| ABD Doları cinsinden | A Şirketi |

| Hisse Başına Temettü | 12 |

| Pazar Payı Fiyatı | 100 |

| Önümüzdeki yıl büyüme | % 5 |

Şimdi, bu temettü indirimi modelinin en basit örneğidir. Hisse başına temettü tutarının 30 ABD doları olduğunu ve hisse başına piyasa fiyatının 100 ABD doları olduğunu biliyoruz. Büyüme yüzdesini de biliyoruz.

Öz sermaye maliyetini hesaplayalım.

Ke = (Gelecek yıl için hisse başına temettü / Hisse Senedinin Cari Piyasa Değeri) + Temettülerin büyüme oranı

| ABD Doları cinsinden | A Şirketi |

| Hisse Başına Temettü (A) | 12 |

| Pazar Payı Fiyatı (B) | 100 |

| Önümüzdeki yılki büyüme (C) | % 5 |

| Ke ((A / B) + C) | % 17 |

Yani, A Şirketinden Ke% 17.

Örnek 2

MNP Şirketi aşağıdaki bilgilere sahiptir -

| Detaylar | MNP şirketi |

| Risksiz Oran | % 8 |

| Piyasa Getiri Oranı | % 12 |

| Beta Katsayısı | 1.5 |

MNP Company'den Ke'yi hesaplamamız gerekiyor.

Önce formüle bakalım ve ardından bir sermaye varlık fiyatlandırma modeli kullanarak özkaynak maliyetini belirleyeceğiz.

Ke = Risksiz Getiri Oranı + Beta * (Piyasa Getiri Oranı - Risksiz Getiri Oranı)

| Detaylar | MNP şirketi |

| Risksiz Oran (A) | % 8 |

| Piyasa Getiri Oranı (B) | % 12 |

| (B - A) (C) | % 4 |

| Beta Katsayısı (D) | 1.5 |

| Ke (A + D * C) | % 14 |

Not: Tek bir hisse senedinin beta katsayısını hesaplamak için, belirli bir dönem için hisse senedinin her gün kapanış fiyatına, ayrıca benzer dönem için piyasa kıyaslamasının (genellikle S&P 500) kapanış seviyesine bakmanız ve ardından kullanmanız gerekir. regresyon analizini yürütmede mükemmel.

Öz Sermaye Maliyeti CAPM Örneği - Starbucks

Bir Starbucks örneğini ele alalım ve CAPM modelini kullanarak Özkaynak Maliyetini hesaplayalım.

Özkaynak Maliyeti CAPM Ke = Rf + (Rm - Rf) x Beta

En Önemli - Özkaynak Maliyeti (Ke) Şablonunu İndirin

Excel'de Starbucks Özkaynak Maliyetini (Ke) hesaplamayı öğrenin

# 1 - RİSKSİZ FİYAT

Burada 10 yıllık Hazine Faizini Risksiz faiz olarak kabul ettim. Bazı analistlerin risksiz oran olarak 5 yıllık bir hazine oranı da aldığını lütfen unutmayın. Lütfen bununla ilgili bir arama yapmadan önce araştırma analistinize danışın.

kaynak - bankrate.com

ÖZKAYNAK RİSK PREMİUMU (RM - RF)

Her ülkenin farklı Öz Sermaye Riski Primi vardır. Özkaynak Riski Primi, esas olarak Öz Sermaye Yatırımcısının beklediği primi ifade eder.

Amerika Birleşik Devletleri için Öz Sermaye Riski Primi % 5,69'dur.

kaynak - stern.nyu.edu

BETA

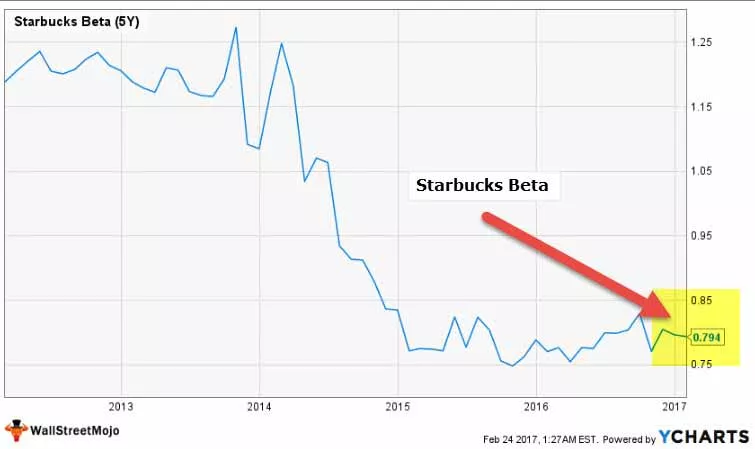

Şimdi son birkaç yıldaki Starbucks Beta Trendlerine bakalım. Starbucks'ın beta sürümü son beş yılda azaldı. Bu, Starbucks hisselerinin borsaya kıyasla daha az değişken olduğu anlamına gelir.

Starbucks'ın Betasının 0,794x olduğunu not ediyoruz

kaynak: ycharts

Bununla özkaynak maliyetini hesaplamak için gerekli tüm bilgilere sahibiz.

Ke = Rf + (Rm - Rf) x Beta

Ke =% 2,42 +% 5,69 x 0,794

Ke =% 6,93

Sektör Özkaynak Maliyeti

Ke, sektörler arasında farklılık gösterebilir. Yukarıdaki CAPM formülünden de gördüğümüz gibi, Beta, her şirket için benzersiz olan tek değişkendir. Beta, hisse senedinin borsaya kıyasla ne kadar değişken olduğunun sayısal bir ölçüsünü verir. Volatilite ne kadar yüksekse, riskli hisse senedi demektir.

Lütfen aklınızda bulundurun -

- Risksiz Oranlar ve Piyasa Primi sektörler arasında aynıdır.

- Ancak, Pazar primi her ülkeden farklıdır.

# 1 - Kamu Hizmetleri Şirketleri

En İyi Kamu Hizmetleri Şirketlerinin Ke'sine bakalım. Aşağıdaki tablo bize Piyasa Değeri, Risksiz Fiyat, Beta, Market Premium ve Ke verilerini sağlar.

Unutmayın ki Risksiz Fiyat ve Piyasa Primi tüm şirketler için aynıdır. Değişen beta.

| S. Hayır | İsim | Piyasa Değeri (milyon $) | Risksiz Oran | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | Ulusal şebeke | 47.575 | % 2.42 | 0.4226 | % 5,69 | % 4.8 |

| 2 | Hakimiyet Kaynakları | 46.856 | % 2.42 | 0.2551 | % 5,69 | % 3,9 |

| 3 | Exelon | 33.283 | % 2.42 | 0.2722 | % 5,69 | % 4.0 |

| 4 | Sempra Enerji | 26.626 | % 2.42 | 0.47 | % 5,69 | % 5,1 |

| 5 | Kamu Hizmeti İşletmesi | 22.426 | % 2.42 | 0.3342 | % 5,69 | % 4.3 |

| 6 | FirstEnergy | 13.353 | % 2.42 | 0.148 | % 5,69 | % 3,3 |

| 7 | Entergy | 13.239 | % 2.42 | 0.4224 | % 5,69 | % 4.8 |

| 8 | Huaneng Gücü | 10.579 | % 2.42 | 0.547 | % 5,69 | % 5.5 |

| 9 | Brookfield Altyapısı | 9.606 | % 2.42 | 1.0457 | % 5,69 | % 8.4 |

| 10 | AES | 7.765 | % 2.42 | 1.1506 | % 5,69 | % 9.0 |

kaynak: ycharts

- Kamu hizmetleri şirketleri için Özkaynak Maliyetinin oldukça düşük olduğunu not ediyoruz. Bu sektördeki hisse senetlerinin çoğu% 3 -% 5 arasında Ke'ye sahiptir.

- Bunun nedeni, çoğu şirketin beta sürümünün 1.0'dan daha düşük olmasıdır. Bu, bu hisse senetlerinin borsaların hareketine karşı çok hassas olmadığı anlamına gelir.

- Buradaki aykırı değerler, sırasıyla% 8.4 ve% 9.4 Ke'ye sahip Brookfield Altyapısı ve AES'dir.

# 2 - Çelik Sektörü

Şimdi Çelik Sektörünün öz sermaye maliyetini ele alalım.

| S. Hayır | İsim | Piyasa Değeri (milyon $) | Risksiz Oran | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | ArcelorMittal | 28.400 | % 2.42 | 2.3838 | % 5,69 | % 16.0 |

| 2 | POSCO | 21.880 | % 2.42 | 1.0108 | % 5,69 | % 8.2 |

| 3 | Nucor | 20.539 | % 2.42 | 1.4478 | % 5,69 | % 10.7 |

| 4 | Tenaris | 20.181 | % 2.42 | 0.9067 | % 5,69 | % 7.6 |

| 5 | Çelik Dinamiği | 9.165 | % 2.42 | 1.3532 | % 5,69 | % 10,1 |

| 6 | Gerdau | 7.445 | % 2.42 | 2.2574 | % 5,69 | % 15.3 |

| 7 | Amerika Birleşik Devletleri Çelik | 7.169 | % 2.42 | 2.7575 | % 5,69 | % 18.1 |

| 8 | Reliance Çelik ve Alüminyum | 6.368 | % 2.42 | 1.3158 | % 5,69 | % 9,9 |

| 9 | Companhia Siderurgica | 5.551 | % 2.42 | 2.1483 | % 5,69 | % 14.6 |

| 10 | Ternium | 4.651 | % 2.42 | 1.1216 | % 5,69 | % 8.8 |

kaynak: ycharts

- Ortalama olarak, çelik sektörü için Ke'nin yüksek olduğunu not ediyoruz. Çoğu şirket% 10'dan fazla Ke'ye sahiptir.

- Bunun nedeni çelik şirketlerinin yüksek betalarıdır. Daha yüksek beta, çelik şirketlerinin borsa hareketlerine duyarlı olduğunu ve riskli bir yatırım olabileceğini ima eder. United States Steel,% 18.1 Özkaynak maliyetiyle 2.75 beta değerine sahip

- Posco,% 8.2 ile bu şirketler arasında en düşük Ke'ye ve 1.01 beta değerine sahip.

3 - Restoran Sektörü

Şimdi Restoran Sektöründen Ke Örneğini alalım.

| S. Hayır | İsim | Piyasa Değeri (milyon $) | Risksiz Oran | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | McDonald's | 104.806 | % 2.42 | 0.6942 | % 5,69 | % 6.4 |

| 2 | Yum Markalar | 34.606 | % 2.42 | 0.7595 | % 5,69 | % 6.7 |

| 3 | Chipotle Meksika Izgarası | 12.440 | % 2.42 | 0,5912 | % 5,69 | % 5,8 |

| 4 | Darden Restoranları | 9.523 | % 2.42 | 0.2823 | % 5,69 | % 4.0 |

| 5 | Domino's Pizza | 9,105 | % 2.42 | 0.6512 | % 5,69 | % 6.1 |

| 6 | Aramark | 8.860 | % 2.42 | 0.4773 | % 5,69 | % 5,1 |

| 7 | panera ekmeği | 5.388 | % 2.42 | 0.3122 | % 5,69 | % 4,2 |

| 8 | Dunkin Markalar Grubu | 5.039 | % 2.42 | 0.196 | % 5,69 | % 3,5 |

| 9 | Kraker Varil Eski | 3.854 | % 2.42 | 0,3945 | % 5,69 | % 4.7 |

| 10 | Kutudaki Jack | 3.472 | % 2.42 | 0.548 | % 5,69 | % 5.5 |

kaynak: ycharts

- Restoran şirketleri düşük Ke'ye sahiptir. Bunun nedeni beta sürümlerinin 1'den az olmasıdır.

- Restoran Şirketleri,% 3,5 ile% 6,7 arasında Keranging ile uyumlu bir grup gibi görünüyor.

# 4 - İnternet ve İçerik

İnternet ve İçerik Şirketlerinin örnekleri arasında Alfabe, Facebook, Yahoo vb. Yer alır.

| S. Hayır | İsim | Piyasa Değeri (milyon $) | Risksiz Oran | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | Alfabe | 587.203 | % 2.42 | 0.9842 | % 5,69 | % 8.0 |

| 2 | 386.448 | % 2.42 | 0.6802 | % 5,69 | % 6,3 | |

| 3 | Baidu | 64.394 | % 2.42 | 1.9007 | % 5,69 | % 13.2 |

| 4 | Yahoo! | 43.413 | % 2.42 | 1.6025 | % 5,69 | % 11,5 |

| 5 | NetEase | 38.581 | % 2.42 | 0.7163 | % 5,69 | % 6.5 |

| 6 | 11.739 | % 2.42 | 1.1695 | % 5,69 | % 9,1 | |

| 7 | VeriSign | 8554 | % 2.42 | 1.1996 | % 5,69 | % 9,2 |

| 8 | Yandex | 7.833 | % 2.42 | 2.8597 | % 5,69 | % 18.7 |

| 9 | IAC / InterActive | 5,929 | % 2.42 | 1.1221 | % 5,69 | % 8.8 |

| 10 | SINA | 5.599 | % 2.42 | 1.1665 | % 5,69 | % 9,1 |

kaynak: ycharts

- İnternet ve İçerik şirketlerinin farklı bir Öz Sermaye Maliyeti vardır. Bunun nedeni, şirketlerin Beta sürümündeki çeşitliliktir.

- Yandex ve Baidu, sırasıyla 2.85 ve 1.90 gibi çok yüksek bir beta sürümüne sahiptir. Öte yandan, Alphabet ve Facebook gibi şirketler, sırasıyla 0,98 ve 0,68 Beta ile oldukça istikrarlı.

# 5 - Ke - İçecekler

Şimdi İçecek Sektöründen Ke örneklerine bakalım.

| S. Hayır | İsim | Piyasa Değeri (milyon $) | Risksiz Oran | Beta (5Y) | Market Premium | Ke (R (f) + Market Premium x Beta) |

| 1 | Coca Cola | 178.815 | % 2.42 | 0.6909 | % 5,69 | % 6.4 |

| 2 | PepsiCo | 156.080 | % 2.42 | 0,5337 | % 5,69 | % 5.5 |

| 3 | Canavar İçecek | 25.117 | % 2.42 | 0.7686 | % 5,69 | % 6.8 |

| 4 | Dr. Pepper Snapple Grubu | 17.315 | % 2.42 | 0.5536 | % 5,69 | % 5,6 |

| 5 | Embotelladora Andina | 3.658 | % 2.42 | 0.2006 | % 5,69 | % 3.6 |

| 6 | Ulusal İçecek | 2.739 | % 2.42 | 0.5781 | % 5,69 | % 5,7 |

| 7 | Cott | 1.566 | % 2.42 | 0.5236 | % 5,69 | % 5,4 |

kaynak: ycharts

- İçecekler savunma amaçlı stoklar olarak kabul edilir, bu da öncelikle piyasa ile fazla değişmedikleri ve piyasa döngülerine yatkın olmadıkları anlamına gelir. Bu, Beta'nın 1'den çok daha düşük olan İçecek Şirketlerinden açıkça görülmektedir.

- İçecek şirketleri% 3,6 -% 6,8 aralığında Ke'ye sahiptir

- Coca-Cola'nın özsermaye maliyeti% 6,4 iken rakibi PepsiCo'nun Ke'si% 5,5'tir.

Sınırlamalar

Dikkate almamız gereken birkaç sınırlama var -

- Birincisi, büyüme oranı her zaman yatırımcı tarafından tahmin edilebilir. Yatırımcı, ancak önceki yıl (varsa) temettü değerlenmesinin ne olduğunu tahmin edebilir ve ardından büyümenin gelecek yıl da benzer olacağını varsayabilir.

- CAPM söz konusu olduğunda, bir yatırımcı için piyasa getirisini ve betayı hesaplamak her zaman kolay değildir.

Son analizde

Öz sermaye maliyeti, bir yatırımcının bir şirkete yatırım yapıp yapmayacağını anlaması için büyük bir ölçüdür. Ancak sadece buna bakmak yerine, WACC'ye (Ağırlıklı Ortalama Sermaye Maliyeti) bakarlarsa, bu onlara bütünsel bir resim verir, çünkü borç maliyeti aynı zamanda hissedarlar için temettü ödemesini de etkiler.

Öz Sermaye Maliyeti CAPM Videosu

Faydalı Gönderi

- Alfa Formülü

- Sermaye Maliyeti Formülünün Hesaplanması

- Özkaynak Maliyeti Formülü