Kredi Zarar Karşılıkları nedir?

Kredi zararı karşılıkları, bankaların temerrüde düşmüş kredi ödemelerindeki zararın kısımlarını karşılamak için ayrılan kredi geri ödemelerinin, bankanın geliri dengelemesine ve kötü zamanlarda hayatta kalmasına yardımcı olması ve gelir tablosuna non- nakit gideri.

O nasıl çalışır?

Borç verme ve borçlanma, bankacılık sektörünün ana faaliyetleridir. Müşterilerden borç para alıyorlar, mevduat diyorlar ve ihtiyaç sahiplerine ödünç veriyorlar. Bu kredilerden elde edilen faiz, bankalar için ana gelir kaynağıdır. Muhafazakarlık ilkesine göre, bir işletme için, gerçekleşmiş olsun ya da olmasın tüm zararlar muhasebeleştirilmelidir. Bu nedenle, bankalar kredi temerrüt ödemelerini tahmin eder ve temerrüt ödemelerinin kaybını dengelemek için kredi geri ödemelerinin bir kısmını sağlar.

Nasıl hesaplanır?

Kredi kaybı karşılıklarının hesaplanmasını birçok faktör etkiler. Karşılığın, müşteri kredi geri ödeme raporları üzerindeki mevcut tahminlere ve hesaplamalara göre sık sık ayarlanması gerekmektedir.

- Geri Ödemeler ve Temerrütlere İlişkin Geçmiş Veriler: Banka, müşteriler tarafından kredilerin temerrüt ve geri ödemelerine ilişkin kayıtlara başvurmalı ve bunları toplamalıdır.

- Kredi Tahsilat Giderleri: Kredi tahsilat giderleri, karşılıkların hesaplanmasını etkiler.

- Kredi Kayıpları: Geç ödemeler için kredi kaybı.

- Ekonomik Koşullar: Yaşanan ekonomik durgunluk hesaplamaları etkiler.

- İş Döngüsü: GSYİH'nın hareketi de bir faktördür.

- Faiz Oranı: Faiz oranındaki değişim, hesaplamasını etkiler.

- Vergi Politikası: Vergi oranındaki değişiklikler.

Kredi Kaybı Karşılıkları Örneği

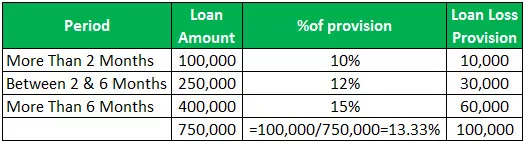

- 2 aydan fazla ödenmemiş kredi = 100000, karşılık% 10

- 2 ile 6 ay arasında ödenmemiş kredi = 250000, karşılık% 12

- 6 aydan fazla ödenmemiş kredi = 400000 ise,% 15 provizyon

Bu Oran, bankanın kredi zararı karşılama kapasitesini gösteren bir orandır. Oran ne kadar yüksekse, bankaların kredi zararlarıyla yüzleşme kabiliyetinin artması demektir.

Kredi Kaybı Karşılığı Karşılama Oranı = Vergi Öncesi Gelir + Kredi Zararı Karşılığı / Net Masraf YazmaNet ücretler = Gerçek Kayıplar

- Bir bankanın Rs sağladığını varsayalım. Makine satın almak için bir inşaat şirketine 1.000.000 kredi. Bir yıl sonra, ekonomide yaşanan durgunluk nedeniyle şirket kredinin tamamını geri ödeyemiyor. Banka, geri ödemenin% 70'ini bekliyor ve 300.000 Rs tutarında bir karşılık kaydediyor.

- Ancak banka, şirketten yalnızca 500.000 Rs toplayabilir ve net ücret, 500.000 Rs'dir. Bankanın kayıtlı vergi öncesi gelirinin 2.000.000 Rs olduğunu varsayalım.

- = 2.000.000 + 300.000 / 500.000

- = 4.6

Kredi Zararı Rezervleri ile Kredi Zararı Karşılıkları

- Banka, kredinin verildiği sırada, bilançonun varlık tarafında gösterilen ve toplam kredilerden düşülen temerrüdü karşılamak için bir kredi zararı rezervi tahmin eder, bu bir karşı varlıktır ve kredi miktarını düşürür. geri ödenmesi gerekiyor. Banka bazı faktörler nedeniyle rezervi artırması gerektiğini düşünüyorsa, o zaman kredi zararı karşılığını artırmak için banka cari kazançlarından bir miktar talep ediyor, kredi zarar karşılıklarıdır.

- Kredi zarar karşılığı, bilançonun varlık tarafında, krediden düşülerek karşı varlık hesabı olarak gösterilir. Kredi zarar karşılığı ise gelir tablosunda gayri nakdi gider olarak kaydedilir.

- Kredi Kaybı karşılığı, kredi kaybı rezervinde yapılan bir düzeltmedir.

- Kredi zararı rezervi, kârın dağıtılmasıdır. Kredi zararı karşılığı, kara karşı bir masraftır.

- Kredi kaybı rezervi, kredi sağlama anında yaratılır. Oysa, kredi zarar karşılığı, artan bir rezerv ihtiyacı olması durumunda tahsil edilir.

- Kredi kaybı rezervi, tutarın stopajı anlamına gelir. Kredi zararı karşılığı, temerrüt kredi ödemelerini karşılamak için ayrılan tutardır.

Etki

Gelir tablosunda gider olarak muhasebeleştirilen, kar karşılığı alınan, kredi riski nedeniyle bankanın beklenen zararlarıdır. Bir kar zarar hesabı aracılığıyla bankanın yasal sermayesini etkiler.

Sonuç

- Kredi Kaybı Karşılığı, beklenen kredi zararını karşılamak için ayrılan tutardır. Bankalar tarafından riski kapatmak için kullanılan sistematik bir yoldur. Karşılığın hesaplanması, tahmin ve hesaplamalara dayanmaktadır.

- Kredi kaybı rezervleri ve karşılıkları hakkındaki bilgiler, bankanın kredilendirmedeki istikrarı ve bankanın krediyi nasıl yönettiği hakkında fikir verdiği için yatırımcılar için yararlıdır. Banka ayrıca, gelire bağlı olarak ayrılması gereken karşılık miktarına da karar verebilir.

- Ve düşük getiriler sırasında yüksek getiri ve küçük provizyonlar olması durumunda büyük karşılık oluşturarak kazancı yönetebilir. Banka, kayıpları ve giderleri karşılamak için bol miktarda karşılık sağlayarak değişen ekonomik koşullara dayanabilir.